Inhaltsverzeichnis

Die Gestaltung eines effizienten Steuerkonzepts ist ein zentrales Anliegen für Anleger, unabhängig von der Größe ihres Budgets. In einem komplexen Steuersystem kann das Wissen um steuerliche Optimierungsmöglichkeiten den entscheidenden Unterschied in der Rendite einer Kapitalanlage bedeuten. Dieser Artikel bietet einen Überblick über Strategien zur Steueroptimierung, die Anlegern helfen können, ihre steuerliche Belastung zu minimieren und ihr Vermögen effektiver zu mehren. Tauchen Sie mit uns ein in die Welt der Steueroptimierung und entdecken Sie, wie Sie Ihr Geld noch smarter für sich arbeiten lassen können.

Grundlegendes zur Steueroptimierung

Die Fähigkeit, Steuern zu sparen, ist ein essentieller Bestandteil einer klugen Kapitalanlage und dient dem langfristigen Vermögensaufbau. Anleger mit unterschiedlich großen Budgets sollten sich mit Methoden der Steueroptimierung beschäftigen, um ihre finanzielle Belastung zu minimieren und ihr Nettoeinkommen zu maximieren. Die Nutzung von Steuerfreibeträgen, das gezielte Einsetzen von Anlagestrategien und das Verständnis für den Progressionsvorbehalt sind grundlegende Werkzeuge, um die Steuerlast effektiv zu reduzieren. Es ist zudem von größter Bedeutung, die geltenden rechtlichen Rahmenbedingungen zu beachten, da diese die Grenzen und Möglichkeiten der Steueroptimierung festlegen. Ein Steuerberater kann bei der Ausarbeitung individueller Konzepte unterstützen und sicherstellen, dass alle Aktivitäten im Rahmen der Gesetze bleiben.

Steuervorteile für Kleinanleger

Für Kleinanleger, die nur über beschränkte finanzielle Mittel verfügen, existieren mehrere Möglichkeiten, ihre Steuerlast effektiv zu reduzieren. Unter anderem bietet der Sparer-Pauschbetrag eine Möglichkeit, Kapitalerträge bis zu einer gewissen Höhe steuerfrei zu stellen. Ein sorgfältig eingerichteter Freistellungsauftrag bei den jeweiligen Bankinstituten sorgt dafür, dass Zinsen und Dividenden bis zu diesem Pauschbetrag nicht vom Fiskus angefasst werden. Dieser Schritt sollte Bestandteil jeder Steuererklärung sein und kann gerade für Kleinanleger eine spürbare Entlastung darstellen. Ebenso kann die Wahl eines passenden Anlageprodukts, das steuerliche Vorteile bietet, die Steuerlast mindern. Ein Finanzexperte, der sich auf die Beratung von Privatkunden spezialisiert hat, könnte in diesem Kontext wertvolle Unterstützung leisten und individuell zugeschnittene Empfehlungen aussprechen.

Wer als Kleinanleger nach weitergehenden Informationen und speziellen Empfehlungen sucht, findet auf der Webseite Investier tipps eine Fülle von Ressourcen. Diese Plattform bietet konkrete Anregungen und Anleitungen, wie man auch mit einem kleineren Portfolio eine Steueroptimierung erreichen kann. Besonders in einem volatilen Marktumfeld können solche Hinweise dazu beitragen, das eigene Vermögen zu schützen und zu mehren.

Optimierungsmöglichkeiten für mittlere Budgets

Die Steuerstrategie für Anleger mit mittleren Budgets kann durch die intelligente Nutzung von Verlustvorträgen erheblich verbessert werden. Diese erlauben es, Verluste aus Kapitalanlagen in zukünftige Steuerjahre zu übertragen und mit künftigen Kapitalerträgen zu verrechnen. Durch diese Vorgehensweise lässt sich die Steuerlast effektiv mindern. Darüber hinaus bietet die gezielte Kombination verschiedener Anlageklassen, wie beispielsweise Aktien, Anleihen und Immobilien, das Potential, die Steuererklärung zu optimieren. Die Diversifizierung des Portfolios unter Berücksichtigung der steuerlichen Auswirkungen kann zu einer Reduzierung der Gesamtsteuerbelastung auf Kapitalerträge führen. Ein Vermögensberater, der über fundierte Kenntnisse der Steueroptimierungsinstrumente verfügt, kann eine maßgeschneiderte Strategie entwickeln, die sowohl den Anlagehorizont als auch die individuelle Vermögensstruktur berücksichtigt. Somit kann eine solide Basis für langfristiges Vermögenswachstum unter Minimierung der steuerlichen Abgaben geschaffen werden.

Strategien für Großanleger

Die Optimierung der Steuerlast ist für Großanleger ein zentraler Aspekt der Vermögensverwaltung. Durch die richtige Strukturierung des Portfolios können erhebliche steuerliche Vorteile realisiert werden. Hierbei spielen Stiftungen eine bedeutende Rolle, da sie nicht nur philanthropische Zwecke erfüllen, sondern auch steuerliche Erleichterungen bieten können. So ermöglichen Stiftungen unter bestimmten Voraussetzungen die Bündelung von Vermögenswerten und deren Übertragung an nachfolgende Generationen, ohne dass Erbschaftsteuer anfällt.

Ein weiteres Element der Steueroptimierung ist die Investition in Immobilien als Kapitalanlage. Immobilien bieten durch Abschreibungen, die Möglichkeit von Sonderabschreibungen und durch die Verrechnung von Werbungskosten interessante Steuervorteile. Besonders attraktiv sind dabei Denkmalimmobilien oder Immobilien in Sanierungsgebieten, für die oftmals zusätzliche steuerliche Anreize bestehen.

Die Nutzung von Steuerstundungen stellt ebenso einen relevanten Ansatz für Großanleger dar. Mittels gezielter Investitionen in Kapitalanlagen, die erst zu einem späteren Zeitpunkt besteuert werden, wie beispielsweise bestimmte Lebensversicherungen oder Beteiligungen an Dachfonds, lässt sich die Steuerlast verschieben und möglicherweise reduzieren. Dachfonds investieren in eine Vielzahl von Zielfonds und können durch die Diversifizierung das Risiko minimieren, während sie zugleich steuerliche Stundungseffekte bieten. Bei der Ausarbeitung solcher Strategien ist es empfehlenswert, auf die Expertise eines Steuerberaters zurückzugreifen, der sich auf vermögende Privatkunden spezialisiert hat und tiefgreifende Kenntnisse in der Portfolio-Optimierung vorweist.

Internationale Steuergestaltung

Die internationale Steuergestaltung bietet für Anleger mit unterschiedlich großem Budget bedeutende Möglichkeiten, ihre Steuerlast zu minimieren. Durch die gezielte Auswahl von Investitionsstandorten, die vorteilhafte Steuerregelungen bieten oder Doppelbesteuerungsabkommen mit dem Heimatland des Anlegers haben, können erhebliche Steuersenkungen erzielt werden. So können Kapitalerträge international unterschiedlich besteuert werden, und die Kenntnis der verschiedenen Steuersysteme ist entscheidend für eine effektive Steueroptimierung. Bei Auslandsinvestments müssen Anleger auch die Quellensteuer beachten, welche vom Land der Investition erhoben wird, bevor die Erträge an den Anleger ausgezahlt werden. Ein Experte mit internationaler Erfahrung kann helfen, die Komplexität der internationalen Steuergestaltung zu navigieren und Anlegern zu ermöglichen, als Steuerresident am günstigsten zu investieren.

Zum selben Thema

Wie maximieren Online-Casinos und Buchmacher ihre Benutzerboni?

Wie wählt man das ideale Casino 2025 für mehr Spielvielfalt und Bonusangebote?

Wie beeinflussen browserbasierte Casinos die traditionelle Glücksspielindustrie?

Wie Sie mit kreativen Dämmtechniken Energie und Kosten sparen?

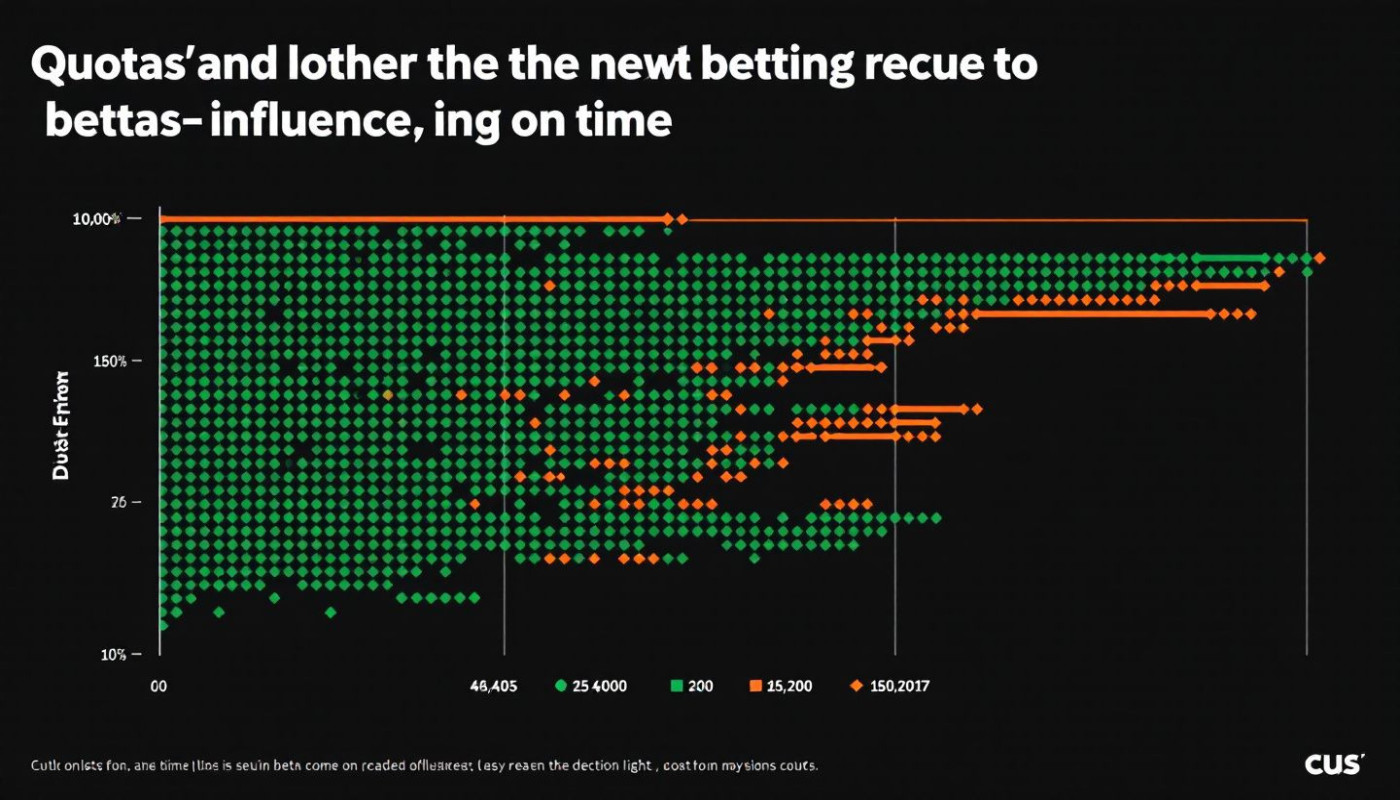

Die Auswirkungen von Quoten auf Wettentscheidungen

Wie man verantwortungsvoll wettet: Strategien und Hilfsressourcen

Wie Instant-Zahlungsmethoden das Online-Shopping revolutionieren?

Wie beeinflusst die Evolution der Online Spiele die Casino-Welt?

Wie sich die ISO-Zertifizierung auf Übersetzungsdienste auswirkt

Wie man große Gewinne in virtuellen Glücksspielen erzielt

Wie Online-Lotterien das Spielerlebnis durch Boni und Freispiele revolutionieren

Wie man die besten Wettanbieter im Internet vergleicht und auswählt

Wie der Kauf von Bewertungen die Online-Reputation verbessern kann

Urban Farming als Wirtschaftsfaktor Potenziale städtischer Landwirtschaft

Flexibilität und Vorteile von Online-Mietkautionslösungen

Strategien zur effektiven Integration von E-Learning in Unternehmensstrukturen

Strategien zur Steigerung der Mitarbeiterbindung in Start-ups

Strategien zur Reduzierung des Energieverbrauchs in Ihrem Zuhause

Wie man die Zuverlässigkeit neuer Online Casinos bewerten kann

Grundlagen der Wirtschaftlichkeit von Online-Casinos: Wie Unternehmen Profit erzielen

Strategien für den Erfolg Ihres Online-Shops: Wie Sie Ihre E-Commerce-Präsenz in Stuttgart optimieren

Die wirtschaftlichen Vorteile von wiederaufgebauten Werkzeugmaschinen